AS PRINCIPAIS DIFERENÇAS TRIBUTÁRIAS ENTRE PGBL E VGBL – DAA – IRPF / 2023

1 – INTRODUÇÃO

Com a obrigatoriedade da entrega da Declaração de Ajuste Anual – Imposto de Renda Pessoa Física (DAA – IRPF de 2023 – Exercício de 2022) que começa no dia 15 de março e vai até o último dia do mês de maio, também surgem as dúvidas sobre o preenchimento desta obrigação.

Nesse comentário vamos tratar sobre os critérios tributários aplicados na apuração do IRPF, sobre os valores pagos para entidade de previdência complementar a título de complementação de aposentadoria, nos casos específicos do Plano Gerador de Benefício Livre (PGBL) e do investimento no Vida Gerador Benefício Livre – (VGBL).

Também será abordado sobre o preenchimento na DAA – IRPF e a legislação.

2. – PGBL X VGBL

A diferença entre as duas modalidades de planos de previdência, no caso do PGBL e VGBL, está no tratamento tributário quando o faz a DAA – IRPF, no investimento dos recursos, no resgate.

No caso do PGBL e do VGBL cada plano tem suas peculiaridades tributárias.

3. – PGBL – PLANO GERADOR DE BENEFÍCIO LIVRE

3.1 – NO INVESTIMENTO

A Pessoa Física, quando obrigada a entregar o DAA – IRPF e investe no PGBL deverá informar na declaração, no modelo completo, poderá deduzir o limite de 12% do rendimento anual tributável incluído na base de cálculo do imposto sobre a renda.

Assim, ela tem um dispêndio menor no imposto ajustado, no ano do investimento.

3.2 – NO RESGATE DO INVESTIMENTO

Na PGBL será retido imposto de renda na fonte no momento do resgate (valor investido + remuneração).

A dedução PGBL, está previsto no Regulamento de Imposto de Renda de 2018 – Decreto 9.580 de 2018, no artigo 67, veja Transcrito:

| Das Contribuições Previdenciárias

Art. 67.

Na determinação da base de cálculo sujeita à incidência mensal do imposto sobre a renda, poderão ser deduzidas (Lei Complementar nº 109, de 2001, art. 69, caput; e Lei nº 9.250, de 1995, art. 4º, caput, incisos IV, V e VII): I – As contribuições para a previdência social da União, dos Estados, do Distrito Federal e dos Municípios; II – As contribuições para as entidades de previdência privada domiciliadas no País, cujo ônus tenha sido do contribuinte, destinadas a custear benefícios complementares assemelhados aos da previdência social; e III – As contribuições para as entidades fechadas de previdência complementar de natureza pública de que trata o § 15 do art. 40 da Constituição, cujo ônus tenha sido do contribuinte, destinadas a custear benefícios complementares assemelhados aos da previdência social. Parágrafo único. A dedução permitida pelo inciso II do caput aplica-se exclusivamente à base de cálculo relativa aos seguintes rendimentos, assegurada, nas demais hipóteses, a dedução dos valores pagos a esse título, por ocasião da apuração da base de cálculo do imposto devido no ano-calendário, conforme disposto na alínea “e” do inciso II do caput do art. 8º da Lei nº 9.250, de 1995 (Lei nº 9.250, de 1995, art. 4º, parágrafo único; Lei nº 9.532, de 1997, art. 11) |

Legisweb Informa: O contribuinte que investir no PGBL poderá escolher a forma de tributação entre a tabela progressiva ou a regressiva (definitiva).

3.3 – NO PREENCHIMENTO DO PGBL

No preenchimento na declaração de Imposto de Renda de 2023, com a operação PGBL podemos destacar o momento do investimento e o resgate.

3.3.1 – NA AQUISIÇÃO DO INVESTIMENTO PGBL

No pagamento, tributa-se a totalidade do rendimento, sendo adotado o regime de tributação, conforme a opção do contribuinte.

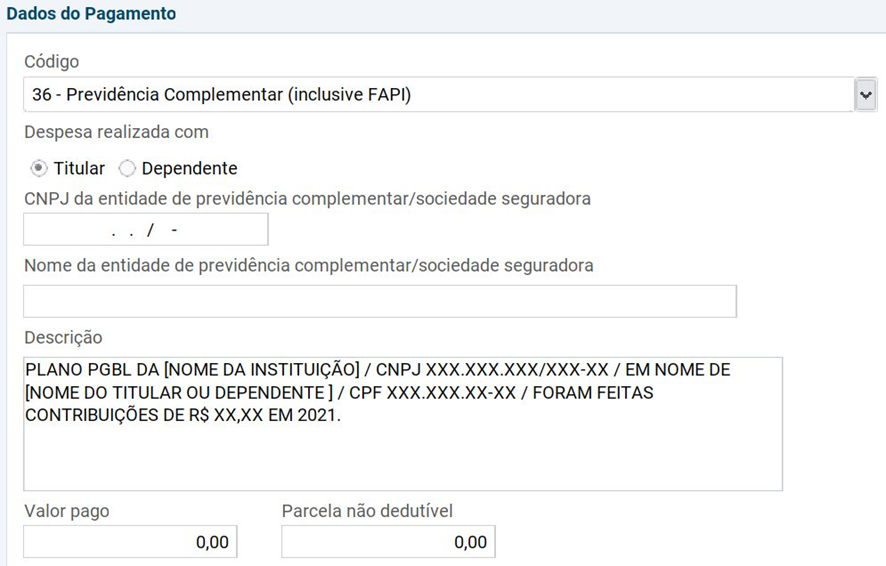

Na DAA – IRPF 2023: Informar na ficha “Pagamentos Efetuados”, de acordo com a natureza do tipo de previdência complementar no código:

36 – Previdência Complementar,

3.3.2 – NO RESGATE DO PGBL

No caso dos resgates do PGBL, o imposto de renda recolhido antecipadamente deve ser lançados na declaração de Imposto de Renda e podem ser compensados ou restituídos na Declaração de Ajuste Anual.

4. – VGBL – VIDA GERADOR BENEFÍCIO LIVRE

4.1 – INVESTIMENTO NO VGBL

O VGBL é uma previdência privada em que não há benefício da dedução no Imposto de Renda sobre o valor aplicado.

Mas, umas das principais vantagens desta modalidade é que, embora não haja o benefício fiscal no momento a que se está investindo, na hora do resgate o imposto incide somente sobre a rentabilidade – (variação patrimonial positiva), ou seja, o Ganho de Capital.

4.2 – NA DECLARAÇÃO IRPF – VGBL

4.2.1 – NO INVESTIMENTO

No VGBL os valores das contribuições não são dedutíveis no ajuste anual.

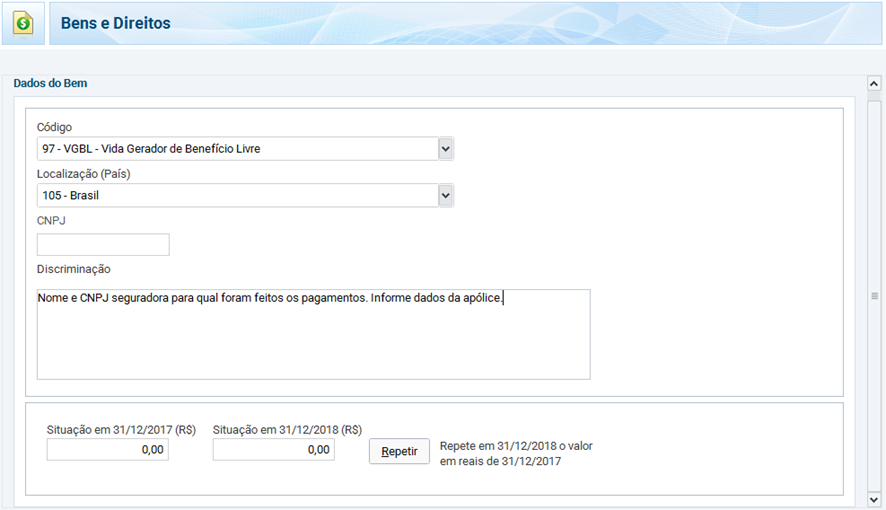

Sendo assim, no momento do preenchimento da declaração de Imposto de renda deverá informar na ficha “Bens e Direitos” no código:

97, cuja descrição é VGBL – Vida Gerador de Benefício Livre.

Veja um exemplo de preenchimento na DAA – IRPF de 2023 do VGBL:

5 – TABELA PROGRESSIVA OU REGRESSIVA

5.1 – TABELA PROGRESSIVA

No caso de contribuintes quando não optantes pelo regime de tributação de que trata o art. 1º da Lei nº 11.053, de 2004, os benefícios pagos por essas entidades sujeitam-se à incidência do imposto sobre a renda na fonte, aplicando a tabela mensal, e na Declaração de Ajuste Anual, segue a tabela progressiva:

Conforme o art. 1º da Lei nº 13.149, de 21 de julho de 2015 e Lei nº 11.482, de 31 de maio de 2007:

Tabelas de incidência mensal a partir do mês de abril do ano-calendário de 2015:

Base de cálculo (R$) Alíquota (%) Parcela a deduzir do IRPF (R$) Até 1.903,98 Isento

De 1.903,99 até 2.826,65 7,5 142,80

De 2.826,66 até 3.751,05 15 354,80

De 3.751,06 até 4.664,68 22,5 636,13

Acima de 4.664,68 27,5 869,36

Lei 9.250 de 1995 – Art. 33. Sujeitam-se à incidência do Imposto sobre a Renda na fonte e na declaração de ajuste anual os benefícios recebidos de entidade de previdência privada, bem como as importâncias correspondentes ao resgate de contribuições

5.2 – REGRESSIVA

No caso da tabela regressiva do IRRF, será de forma definitiva e vai diminuir de acordo com o tempo. Sendo que, quanto mais tempo o valor permanecer investido, menos IR vai pagar. Então no momento do resgate a incidência do imposto de renda ocorrerá definitivamente e exclusivamente na fonte, iniciando em 35%, com redução de 5% a cada 2 anos, até atingir 10% para prazos de investimentos superior a 10 anos.

Segue tabela regressiva de Imposto de Renda, conforme a Lei 11.053 de 2004, art. 1º e 2º:

Prazos de Acumulação dos investimentos Alíquotas em (%)

Inferior ou igual a 2 anos 35%

Superior a 2 anos e inferior ou igual a 4 anos 30%

Superior a 4 anos e inferior ou igual a 6 anos 25%

Superior a 6 anos e inferior ou igual a 8 anos 20%

Superior a 8 anos e inferior ou igual a 10 anos 15%

Superior a 10 anos 10%

6. – PERGUNTAS E RESPOSTAS DA RECEITA FEDERAL

Veja a Pergunta e Respostas, do IRPF de 2023, nº 179:

Como são tributados os valores pagos pelas entidades de previdência complementar aos participantes de planos de benefícios?

7. – SOLUÇÕES DE CONSULTAS RELACIONADAS AO TEMA

Veja o entendimento da Receita Federal do Brasil por meios das soluções de consultas a seguir:

VGBL:

Solução de Consulta COSIT Nº 70 DE 29/03/2021- Assunto: Imposto sobre a Renda de Pessoa Física – IRPF VIDA GERADOR DE BENEFÍCIO LIVRE (VGBL). FORMA DE TRIBUTAÇÃO. RESGATE DECORRENTE DE BLOQUEIO JUDICIAL. RESPONSABILIDADE PELA OBRIGAÇÃO TRIBUTÁRIA.

O resgate de planos de Vida Gerador de Benefício Livre (VGBL), ainda que por determinação judicial, configura hipótese de incidência do imposto sobre a renda e proventos de qualquer natureza no momento de aquisição da isponibilidade econômica ou jurídica de renda. Os rendimentos decorrentes do resgate das cotas de VGBL devem ser tributados conforme a opção pelo regime de tributação nos termos do art. 1º c/c o art. 3º da Lei nº 11.053, de 29 de dezembro de 2004. A responsabilidade pela obrigação tributária é imputada ao contribuinte que mantém relação pessoal e direta com a situação que constitua o respectivo fato gerador, no caso de resgate de planos de VGBL. A tributação independe da forma de percepção das rendas ou proventos, bastando, para tanto, o benefício, ainda que indiretamente, do contribuinte por qualquer forma e a qualquer título. Dispositivos Legais: Lei nº 5.172, de 25 de outubro de 1996 – Código Tributário Nacional, arts. 43, 114, 116, 118 e 121; Lei nº 11.053, de 29 de dezembro de 2004, arts. 1º a 3º; Instrução Normativa SRF nº 588, de 21 de dezembro de 2005, arts. 6º, 12 e 13, e Resolução CNSP nº 348, de 25 de setembro de 2017, arts. 1º e 7º.

FERNANDO MOMBELLI

Coordenador-Geral

PGBL:

Solução de Consulta COSIT Nº 138 DE 08/12/2020 Assunto: Imposto sobre a Renda de Pessoa Física – IRPF – PREVIDÊNCIA PRIVADA – PGBL. PORTADOR DE NEOPLASIA MALIGNA. BENEFÍCIO. ISENÇÃO. RESGATE.

Em razão do disposto nos arts. 19, inciso V, e 19-A, inciso III, da Lei nº 10.522, de 2002, e no Parecer SEI nº 110/2018/CRJ/PGACET/PGFN-MF, aprovado pelo Despacho nº 348/2020/PGFN-ME, a isenção do imposto sobre a renda, prevista no art. 6º, inciso XIV, da Lei nº 7.713, de 1988, e no art. 35, § 4º, inciso III, do Regulamento do Imposto sobre a Renda de 2018, instituída em benefício do portador de moléstia grave estendese ao resgate das contribuições vertidas a plano de previdência complementar.

Dispositivos Legais: Lei nº 7.713, de 1988, art. 6º, inciso XIV; Lei nº 10.522, de 2002, arts. 19, inciso V, e 19-A, inciso III; Regulamento do Imposto sobre a Renda (RIR/2018), aprovado pelo Decreto nº 9.580, de 2018, art. 35, § 4º, inciso III.

Assunto: Processo Administrativo Fiscal

CONSULTA SOBRE A INTERPRETAÇÃO DA LEGISLAÇÃO TRIBUTÁRIA.

Não produz efeitos a consulta quando o fato estiver definido ou declarado em disposição literal de lei.

Dispositivos Legais: Decreto nº 70.235, de 1972, art. 52, inciso VI; Instrução Normativa RFB nº 1.396, de 2013, art. 18, inciso IX.

FERNANDO MOMBELLI – Coordenador-Geral

PGBL:

Solução de Consulta Disit/SRRF09 nº 9006, de 08 de outubro de 2021 Assunto: Imposto sobre a Renda de Pessoa Física – IRPF- PREVIDÊNCIA PRIVADA – PGBL. PORTADOR DE NEOPLASIA MALIGNA. BENEFÍCIO. ISENÇÃO. RESGATE.

Em razão do disposto nos arts. 19, inciso V, e 19-A, inciso III, da Lei nº 10.522, de 2002, e no Parecer SEI nº 110/2018/CRJ/PGACET/PGFN-MF, aprovado pelo Despacho nº 348/2020/PGFN-ME, a isenção do imposto sobre a renda, prevista no art. 6º, inciso XIV, da Lei nº 7.713, de 1988, e no art. 35, § 4º, inciso III, do Regulamento do Imposto sobre a Renda de 2018, instituída em benefício do portador de moléstia grave, estende-se ao resgate das contribuições vertidas a plano de previdência complementar.

SOLUÇÃO DE CONSULTA VINCULADA À SOLUÇÃO DE CONSULTA COSIT Nº 138, DE 8 DE DEZEMBRO DE 2020. Dispositivos Legais: Lei nº 7.713, de 1988, art. 6º, inciso XIV; Lei nº 10.522, de 2002, arts. 19, inciso V, e 19-A, inciso III; Regulamento do Imposto sobre a Renda (RIR/2018), aprovado pelo Decreto nº 9.580, de 2018, art. 35, § 4º, inciso III.

MARCO ANTONIO FERREIRA POSSETTI – Chefe

8 – LEGISLAÇÕES PERTINENTES

- Medida Provisória nº 2.159-70, de 24 de agosto de 2001, art. 7º;

- Lei nº 9.250, de 26 de dezembro de 1995, art. 33;

- Lei nº 11.053, de 29 de dezembro de 2004, arts. 1º, 3º, e 5º;

- Regulamento do Imposto sobre a Renda – RIR/2018 – Decreto nº 9.580, de 22 de novembro de 2018, arts. 36,

- Regulamento do Imposto sobre a Renda – RIR/2018 – Decreto nº 9.580, de 22 de novembro de 2018, arts 690 a 696,

Para mais notícias como essa, inscreva-se em nosso blog e siga-nos nas redes sociais.

The post AS PRINCIPAIS DIFERENÇAS TRIBUTÁRIAS ENTRE PGBL E VGBL – DAA – IRPF / 2023 appeared first on GBA.